2023年9月17日

インボイス・個人名義の携帯電話はどうなるの?自宅光熱費は?

インボイスの実務的な対応について、前回は買い手の立場(経費を支払う立場)として振込手数料を負担するときの取り扱いについてご説明しました。今回は法人が個人名義の携帯電話を使っている場合についてご説明いたします。

法人であればよくあるケースかもしれませんが、個人で契約した携帯電話をそのまま法人業務のために使用しているという場合があります。ここで、仕入税額控除が認められるためのインボイス(適格請求書)の定義について確認してみましょう。

インボイスとは一定の事項が記載された書類(請求書やレシートなど)をいいますが、そこには「書類の交付を受ける事業者の氏名又は名称」の記載も求められています。そこで考えていただきたいのですが、個人で契約した携帯電話の場合、通信事業者から送られてくる請求書の宛名は誰宛に送られてきているでしょうか?・・・そう、実際に会社業務のために使用していたとしても請求書の宛名は個人名になっているはずです。この場合、その請求書を会社で保管していたとしても、そこには事業者の氏名や名称が記載されていないため税額控除が取れないということになってしまいます。

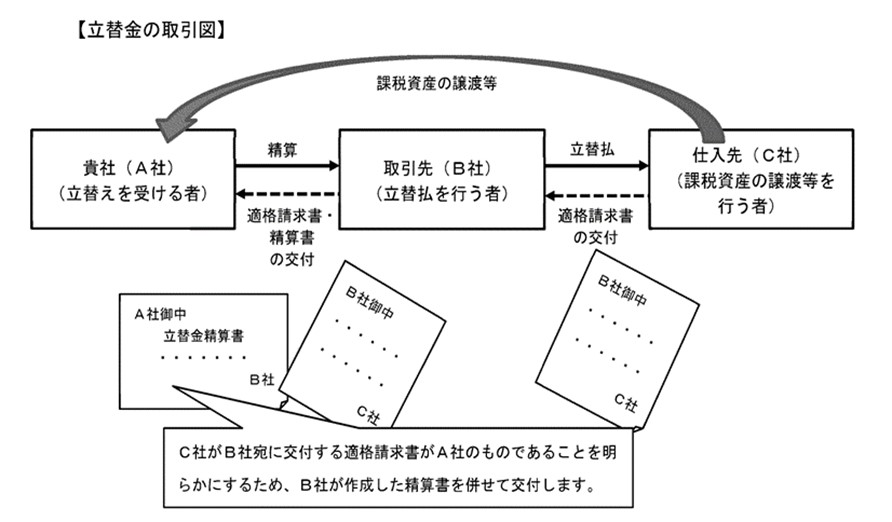

このケースについて国税庁からピンポイントで取り扱い通達がでている訳ではありませんが、仕入税額控除を取るための実務的な方法としては「立替払いがあった時の請求書等の保存方法」に従って対応するのが素直な考えかと思われます。立替払いの考え方は建設業などにおける材料費や高速代などを取引先と実費精算している場合も対応が必要となります。このイメージは下記の通りです。

(下図は国税庁による適格請求書等保存方式に関するQ&Aより引用)

■資材などの材料費や高速代などの立替精算

A社:御社若しくは取引先。

B社:御社若しくは取引先。

C社:資材の販売業者。高速代であればネクスコ東日本など。

■携帯電話の場合

A社:御社(実際に経費処理する会社)

Bさん:御社の代表者など携帯電話の契約者個人

C社:携帯電話の通信事業者

なお、携帯電話以外にも自宅光熱費の一部を経費として処理している場合も同様となります。このような支払いの有無について整理し、エクセルなどで精算書のひな形を作成するなど対応しておく必要がありますね。

札幌で税務顧問や相続税について税理士をお探しの方はぜひお声がけください。

佐藤友一

お問い合わせ

お問い合わせ